Le meilleur taux

Le meilleur tauxpour votre financement

Conseils et outils

Conseils et outilspour vos finances

Devis gratuit, rapide

Devis gratuit, rapideet sans engagement

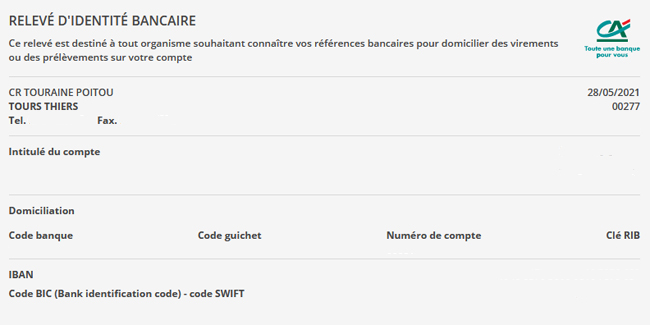

Le Relevé d'Identité Bancaire (RIB) : quelle utilité ? À quoi correspondent les chiffres ?

Le Relevé d’identité bancaire, plus connu sous son intitulé raccourci de RIB, est un document fourni par la banque et qui renseigne précisément l’identification de votre compte bancaire. Composé de plusieurs éléments sous forme de chiffres et de lettres, il permet d’identifier votre compte en France et dans le monde afin d’autoriser la mise en place de virements et de prélèvements. Quels sont les différents éléments qui composent un RIB ? Que signifient-ils ? Quelle est l’utilité véritable de ce document ? Nos réponses dans ce dossier.

Qu’est-ce qu’un RIB ? Quels sont les éléments qui le composent ?

Le Relevé d’identité bancaire (RIB) est un document transmis par la banque qui permet d’identifier un compte bancaire de façon précise. Il se compose de plusieurs informations obligatoires et indispensables, la plupart sous forme de données chiffrées :

- le nom et le prénom du titulaire du compte, ou la raison sociale en cas de personne morale,

- le numéro du RIB ou identifiant domestique du compte qui comprend :

- le code banque composé de 5 chiffres,

- le code guichet composé de 5 chiffres,

- le numéro de compte composé de 11 chiffres et/ou lettres,

- la clé RIB composée de 2 chiffres,

- la domiciliation du compte, qui correspond au nom de la banque auquel il appartient et de l’agence à laquelle il est affilié ainsi que sa localisation, en 24 caractères,

- le numéro IBAN (International bank account number) composé de 27 chiffres,

- le code BIC (Business identifier code) composé de 8 à 11 chiffres ou lettres, qui correspond au code d’identification international de la banque.

En outre, sur le RIB, peuvent figurer :

- l’adresse du titulaire du compte bancaire,

- l’adresse et le numéro de guichet de la banque.

Les spécificités de l’IBAN

L’IBAN correspond au numéro international du compte bancaire. Lorsqu’il s’agit d’un compte français, il commence par FR, sinon par l’identifiant du pays correspondant. Il se termine par la clé RIB, en deux chiffres, et il se compose d’une reprise des codes de la banque, du guichet et du numéro de compte.

L’IBAN est utilisé pour l’envoi et la réception de virements et de prélèvements, comme le RIB. Néanmoins, l’IBAN seul peut être utilisé à l’étranger, pour un paiement, un prélèvement ou un virement dans le monde entier, au contraire du RIB qui est propre à la France.

Quelle est l’utilité d’un RIB ? Comment se le procurer ?

Le RIB est un document qui a plusieurs utilités. Le RIB permet en effet de recevoir et d’émettre un virement. Pour recevoir l’argent qui vous est dû, il suffit de le fournir à la personne, à l’entreprise ou à l’organisme concerné. Il peut être utilisé pour un paiement unique ou pour la mise en place de virements réguliers. Il peut ainsi vous permettre de percevoir votre salaire si vous le fournissez à votre employeur, de recevoir les aides, les remboursements et les versements auxquels vous avez droit (Sécurité sociale, MSA, mutuelle santé, assurances, CAF, Pôle emploi, etc.), etc.

Par ailleurs, le RIB vous permet, en tant que titulaire du compte bancaire, d’effectuer des paiements automatiques par prélèvement. En le fournissant aux organismes concernés, vous pouvez ainsi payer vos factures d’électricité, de gaz, d’eau, votre loyer, votre crédit en cours, vos assurances, vos abonnements divers, etc. Pour que ce paiement automatique soit mis en place, il est cependant nécessaire de signer en plus un mandat de prélèvement SEPA, validé par vos soins et par votre banque en vue de protéger les consommateurs des risques de fraudes.

Comment se procurer un RIB ?

Il est très facile d’obtenir un RIB. Pour ce faire, en tant que titulaire du compte bancaire, vous disposez de plusieurs possibilités :

- plusieurs exemplaires sous format papier vous sont remis à l’ouverture de votre compte bancaire,

- dans votre chéquier, qui systématiquement contient plusieurs RIB,

- sur votre relevé de compte dans la plupart des cas,

- par internet, en vous connectant sur le site ou l’application mobile de votre banque,

- auprès d’un distributeur automatique de billet (DAB) de votre banque,

- en guichet automatique de banque (GAB),

- en vous rendant au sein de votre agence bancaire,

- en vous rendant dans une autre agence de votre banque.

Quels risques avec un RIB ?

Les consommateurs sont souvent anxieux à l’idée de fournir leur RIB, par crainte d’une fraude. Or, il faut savoir que le RIB ne peut être utilisé directement par un tiers pour vous prélever de l’argent à votre insu. En effet, il est impossible de mettre en place un prélèvement ponctuel ou automatique sans votre accord préalable.

Néanmoins, par prudence, il est toujours recommandé d’éviter de distribuer son RIB à des inconnus ou à des personnes malveillantes. Il peut arriver que des individus se servent d’un compte bancaire comme intermédiaire pour voler de l’argent à d’autres personnes.

Autres dossiers

-

Placements financiers douteux : comment les déjouer ? Comme dans bien d'autres domaines, les arnaques sont légion en matière de placements financiers. Les escrocs profitent en effet d'un secteur où les investisseurs cherchent à placer leur argent...

-

Plan de remboursement : qu'est-ce que c'est ? Quelle utilité pour son crédit ? Lorsqu’un emprunteur souscrit un contrat de prêt immobilier, il s’engage à rembourser le capital emprunté accompagné des intérêts et des frais d’assurance à raison du versement de...

-

Autorisation de prélèvement : qu'est-ce que c'est ? Quel fonctionnement ? Une autorisation de prélèvement, également nommée mandat de prélèvement depuis l’apparition du SEPA, est le fait de donner son accord à un créancier pour qu’il prélève de l’argent sur...

-

Frais kilométriques : comment les calculer et les déclarer sur ses impôts ? Chaque année, lorsque le moment de déclarer ses impôts est venu, bon nombre de contribuables souhaitent bénéficier d’un remboursement des frais kilométriques liés à leur activité...

-

Quelle différence entre un chèque certifié et un chèque de banque ? Le paiement par chèque est un moyen d’effectuer de nombreux achats du quotidien. Les chèques classiques tirés du chéquier permettent en effet de financer ses courses, ses factures, ses taxes,...

-

Déchéance du terme : qu'est-ce que c'est ? La déchéance du terme est une procédure enclenchée par la banque lorsqu’un emprunteur ne s’acquitte pas de ses dettes. En effet, dans le cadre d’un crédit, l’emprunteur s’engage à...

-

Carte bancaire à débit différé : fonctionnement et danger pour sa gestion ! On parle de carte bancaire à débit différé pour désigner un moyen de paiement qui peut être délivré par une banque et qui permet de réaliser des achats mais de n'être prélevé de leur...

-

Système bancaire SWIFT : de quoi s'agit-il ? Quel fonctionnement ? SWIFT est un acronyme bien connu dans le monde bancaire. Ce sigle est la traduction du nom de la société privée (Society for Worldwide Interbank Financial Telecommunication) qui a créé ce...

-

Ma banque peut-elle décider de fermer mon compte bancaire ? Une banque a parfaitement le droit de clôturer un compte bancaire de sa propre initiative, en respectant un délai de préavis de 2 mois pour informer de sa décision le titulaire du compte, qui...

-

Saisie sur compte bancaire : fonctionnement et solutions Une saisie sur votre compte bancaire peut intervenir si vous n'avez pas réglé à temps une dette. Mais cette saisie implique une procédure spécifique de la part de votre créancier,...

-

Changer de banque : démarche, procédure et précaution Clôturer un compte bancaire pour en ouvrir un autre dans une banque différente de la vôtre est possible à tout moment. Votre nouvelle banque peut même vous aider dans cette démarche en vous...

-

Découvert autorisé : qu'est-ce que c'est ? Comment le négocier ? Le découvert autorisé est une forme de crédit qui peut être accordé par la banque dès lors que le client affiche un solde de compte négatif, mais qui ne dépasse pas un certain montant. Ainsi,...